O desajuste proposto por quem pensa como Laura Carvalho

Nos últimos meses, a economista Laura Carvalho, professora da USP e colunista da Folha, tem sustentado que as propostas de estabilização da dívida pública no Brasil estão no caminho errado. Carvalho argumenta que as medidas seriam “contracionistas” e levariam à piora da crise fiscal. Ou seja, elas acabariam por reduzir o tamanho da economia brasileira e, com ela, o desequilíbrio das contas públicas se tornaria ainda pior.

Mas há um problema em sua argumentação: a evidência estatística disponível de experiências de ajuste fiscal apontam no sentido contrário ao proposto por Laura Carvalho e seus seguidores. Quando feito por meio de corte de gastos, é possível fazer um ajuste fiscal – estabilizando a dívida pública e reduzindo os juros – sem efeitos negativos sobre a economia. Os efeitos de contração permanente só aparecem quando o ajuste é feito pelo aumento de impostos – que, ironicamente, parece ser a opção preferida de quem critica o Teto dos Gastos.

Além disso, o modelo de controle de gastos públicos implementado no Brasil tem uma vantagem adicional: ele é um ajuste de longo prazo. Assim, é possível sinalizar firmemente no sentido de reequilíbrio de gastos deixando os custos transitórios do ajuste para 2018 e 2019, quando a economia brasileira já estará em recuperação.

Apesar de impopular, muitas vezes fazer um ajuste fiscal é necessário para evitar algo mais grave no futuro. Caso investidores desconfiem da capacidade de um governo em pagar sua dívida, eles passarão a exigir juros cada vez mais altos para aceitar renová-la, o que pode levar um governo à incapacidade de pagar os juros de sua dívida e, em última instância, a um calote.

No caso de um calote, sem poder emitir dívida nova (já que ninguém empresta dinheiro para caloteiros), o governo seria forçado a fazer um ajuste brusco. De uma hora para a outra, o governo seria forçado a cortar a zero todo o seu deficit primário, em vez de fazê-lo ao longo dos anos. Por exemplo, como hoje o governo brasileiro ainda gasta mais do que arrecada mesmo antes de pagar os juros da dívida, se optássemos pelo calote da dívida seriamos forçados a cortar R$ 150 bilhões de reais (nosso “déficit primário”) de um ano para o outro, sem ter a possibilidade de fazer um ajuste de mais longo prazo.

Por isso, dada a necessidade de um ajuste, é necessária a clarividência de qual é a melhor opção disponível. É isso que este texto busca fazer.

Ajustes não são iguais

O modo mais simples de pensar sobre a dívida pública do governo é como se ela fosse uma máquina do tempo. Quando nós, via governo, gastamos mais do que arrecadamos com impostos, nós acumulamos um estoque de dívida que terá de ser saldado pelas gerações futuras. Igualmente, quando nós poupamos parte de nossa renda corrente para saldar dívidas, nós deixamos para nossos filhos e netos uma parte maior de sua renda. É por isso que, no curtíssimo prazo, um ajuste fiscal – ou seja, um aumento da poupança do governo – normalmente leva a uma redução temporária na soma de todos os serviços e produtos consumidos por brasileiros durante um ano – o que em economês se chama de “PIB real”.

Só que nem todos os ajustes são iguais. Segundo um importante estudo recente que foi citado pela própria Laura Carvalho em sua coluna na Folha há algumas semanas, ajustes fiscais feitos por redução de gastos tem um efeito acumulado nulo sobre o tamanho da economia. Já aqueles feitos via aumento de impostos levam a uma redução permanente de cerca de 1,5% do PIB real.

Carvalho é tão firme na sua oposição ao ajuste fiscal que ela não percebeu que o texto que ela citou reforça os argumentos de quem pensa de forma contrária a ela. Embora ela tivesse mencionado esse estudo para se posicionar contra o ajuste fiscal, o que ele mostra é que é possível fazer uma correção nos desequilíbrios fiscais sem prejudicar a economia – desde que isso seja feito via a limitação dos gastos públicos, como hoje ocorre no Brasil.

A razão para essa diferença entre ajustes feitos via gastos e via impostos, em grande medida, está relacionada à taxa de juros. O aumento de impostos cria pressões sobre a inflação, já que produtores tendem a repassar esses aumentos aos consumidores. Com isso, os bancos centrais têm menor capacidade de reduzir os juros para contrabalançar os efeitos negativos da contração fiscal.

Ao mesmo tempo, quando um governo decide cortar gastos, ele está sinalizando para investidores uma disposição de fazer um ajuste firme e uma vontade política de manter a dívida sob controle. Com isso, eles tendem a reduzir o juro mínimo necessário para emprestar dinheiro para o governo — chamado em economês de “prêmio de risco”.

Esse efeito é tão grande que, quando comparamos o quão diferente é o efeito do corte de gastos em países com alto endividamento e naqueles com baixo endividamento, algo bem interessante se revela. Para os países que têm seu nível de endividamento sob controle, o efeito de um corte de gastos sobre a economia é aquele demonstrado acima: ele tende a zero. Mas para aqueles países que são altamente endividados, cortar gastos tem grande impacto sobre a percepção da capacidade de um governo poder arcar com suas obrigações futuras – com isso, o risco e juros caem significativamente, levando a um forte crescimento econômico permanente decorrente do corte de gastos.

Contexto brasileiro

O estudo citado por Laura Carvalho mostra que é possível fazer um ajuste fiscal sem prejudicar a economia. Mas esse estudo foi feito analisando dados de países desenvolvidos. Será que essa relação é igual no Brasil? Felizmente, em 2015, dois economistas do Fundo Monetário Internacional estudaram precisamente isso. E os resultados não são muito diferentes do esperado.

Mas no Brasil os efeitos dos aumentos de impostos são ainda mais deletérios para a economia do que o corte de gastos. Se após três anos o impacto do corte de gastos de 1% do PIB na economia é próximo de zero, o aumento dos impostos em 1% do PIB leva a quase 2% de contração econômica. No Brasil, como no mundo, na hora de um ajuste fiscal, cortar gastos não tem efeitos negativos sobre a economia, mas incrementar impostos sim.

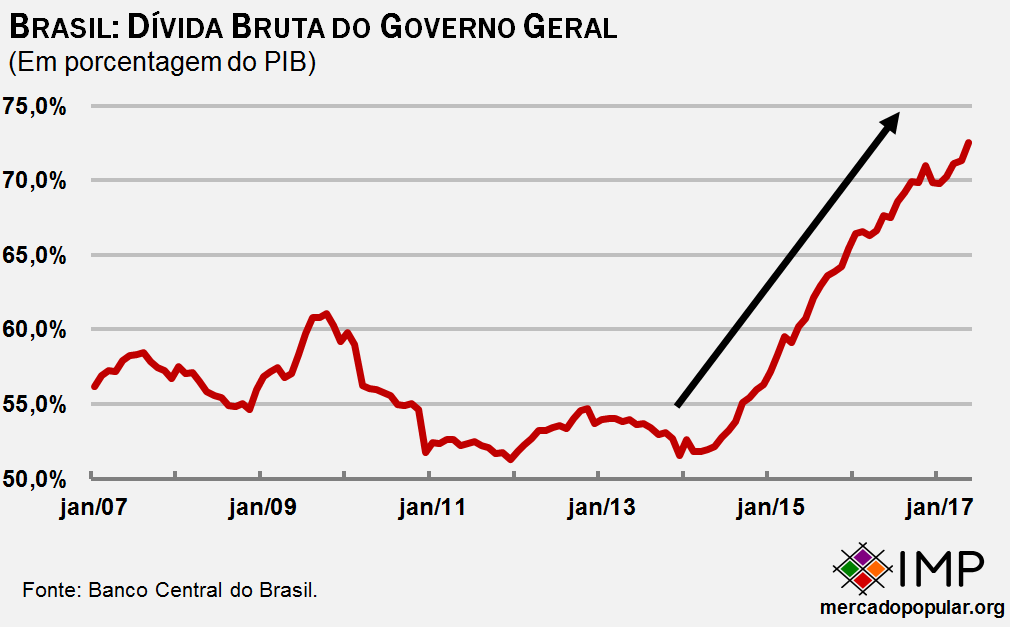

Há, ainda, um outro agravante. Desde 2015, dívida do governo brasileiro começou a se desestabilizar, subindo cerca de 20% do PIB em apenas dois anos e meio. Como já vimos que em países com risco de insolvência (isto é, risco de calote) o corte de gastos tende a aumentar o tamanho da economia, a opção por corte de gastos se torna ainda mais preferível no caso brasileiro. Se o Brasil for um país insolvente, é provável que um corte de gastos leve a um aumento da atividade econômica.

Ajuste brasileiro é de longo prazo

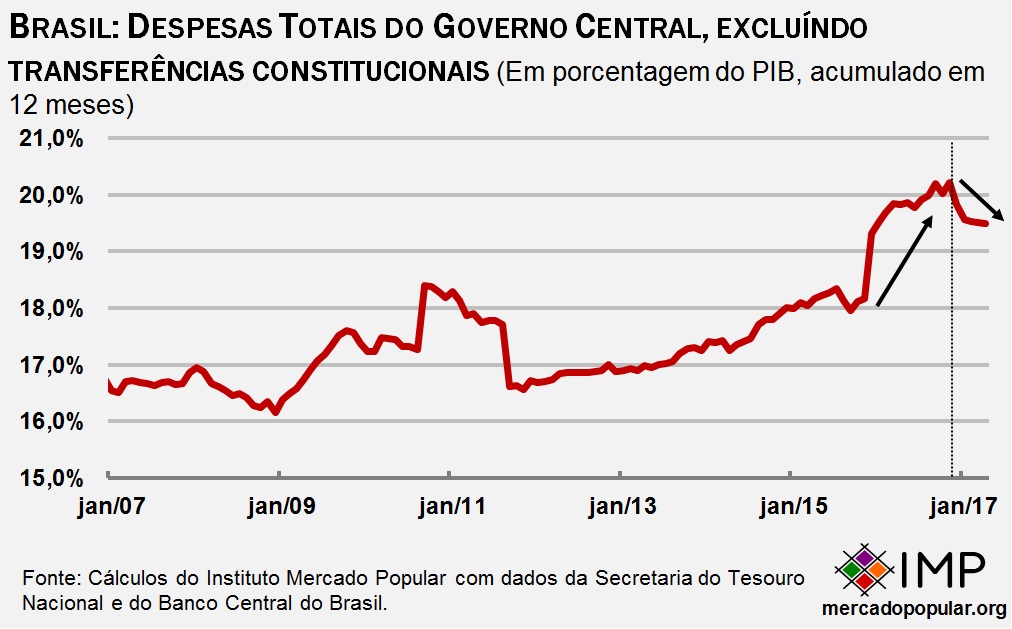

Uma característica muito interessante do modelo de ajuste fiscal implementado no Brasil é que ele é traz alguns retornos imediatos – como a queda no risco-país – mesmo sem fazer um ajuste imediato muito brusco. A mudança da trajetória dos gastos do governo – ou seja, o “ajuste” – só começou no fim de 2016 – e os gastos ainda estão em patamares muito mais altos do que estavam antes do começo da crise. Assim, qualquer efeito negativo de curto prazo é limitado, tendo efeito não durante o período mais duro da recessão, mas após o início de recuperação econômica brasileira.

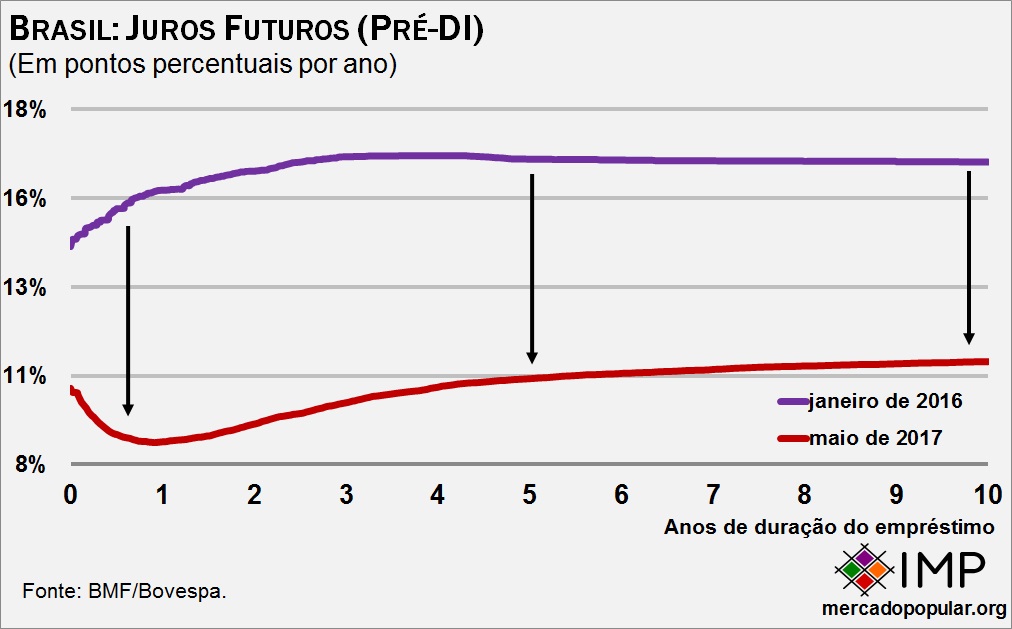

Ao mesmo tempo, ao propor e aprovar a Emenda Constitucional 95, que criou um teto para os gastos públicos, o Governo e os Congressistas sinalizaram fortemente seu compromisso com a establização da dívida pública. Com isso, caiu a percepção de risco quanto à dívida pública brasileira e foram reduzidos os juros necessários para que o governo consiga captar dinheiro em todos os horizontes. No curto prazo, por causa da queda da inflação e da ação do Banco Central. E no longo prazo, por causa da menor probabilidade de um calote da dívida pública no futuro.

Em janeiro de 2016, para conseguir emitir um título da dívida de 5 anos, o governo brasileiro precisava pagar 17% ao ano – uma taxa maior do que títulos de curta duração, refletindo um maior risco de calote do governo. Já em maio de 2017, toda a “curva de juros” brasileira foi reduzida – e o governo pode captar recursos a um custo muito mais baixo.

Por isso, o modelo de ajuste fiscal de longo prazo implementado no Brasil tem, ao mesmo tempo: (a) limitado quaisquer efeitos negativos de curto prazo; e (b) conseguido reduzir os juros, o que contrabalanceia os efeitos negativos imediatos.

Conclusões

Ao contrário do que Laura Carvalho e seus aliados argumentam, um ajuste fiscal nem sempre é contracionista. A evidência disponível indica que, em geral, um ajuste fiscal feito por corte de impostos tem efeito neutro sobre a economia. Para países altamente endividados, contudo, cortar gastos tende a levar à expansão econômica. Isso acontece por causa da queda do risco país, uma menor pressão sobre a inflação e a redução dos juros – como aconteceu no Brasil entre o ano passado e esse ano.

No sentido contrário, embora Laura Carvalho reclame do fato de o governo não aumentar impostos, ajustes feitos via impostos mais altos levam a uma redução permanente da economia. Para compatibilizar estabilização da dívida pública e crescimento econômico, um ajuste de longo prazo e pelo lado dos gastos é a melhor opção disponível.